„Sichere Häfen“ gibt es nicht. Zumindest nicht in der Welt der Finanzen. Das zeigt aktuell der Rückschlag beim Goldpreis. Aber wie entwickeln sich die Alternativwährungen zum Euro, die in den vergangenen Krisenjahren im Fokus der Investoren standen? Auch bei denen ist nicht alles Gold, was glänzt.

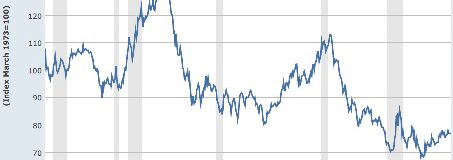

[[image1]]Gold sei eben auch kein „sicherer Hafen“, seufzen jetzt manche Anleger, die offenbar an einen immerwährenden Boom des gelben Edelmetalls glaubten. Doch unabhängig davon, dass es gute Gründe für die Annahme wieder steigender Goldpreise spätestens im vierten Quartal gibt, sollte allen Anlegern eines klar sein: Es existieren keine sicheren Häfen. Es gab niemals welche – und es wird auch niemals welche geben. Selbst das vermeintlich sichere Sparbuch und das Tagesgeldkonto erweisen sich in Zeiten der finanziellen Repression als Geldwertvernichter, weil die Inflationsrate höher ist als der extrem niedrige Zins. Und natürlich stellt auch nicht jede Alternativwährung rund um die Euro-Zone einen „sicheren Hafen“ dar. Welche „Häfen“ aus Investorensicht aber zumindest attraktiv erscheinen, zeigt unsere folgende Rundreise.

In der Schweiz wurde der Kollaps des Goldpreises in den vergangenen Wochen aufmerksam verfolgt. Schließlich gilt der Schweizer Franken als nach wie vor attraktive Fluchtwährung. Falls nun aber das Vertrauen in den Euro allmählich zurückkehren sollte, stellt sich unversehens die Frage, ob die eidgenössische Währung ähnlich drastisch an Wert verlieren könnte wie das Edelmetall. Zumal die Konjunkturdaten aus der Schweiz etwas durchwachsen ausfallen. So stieg die Arbeitslosenquote im Juli saisonbereinigt auf 3,2 Prozent. Sicher ein sehr guter Wert, verglichen mit der durchschnittlichen Beschäftigungslosenquote im Euro-Raum von über 12 Prozent. Trotzdem spüren natürlich auch die Schweizer Unternehmen die Rezession in vielen europäischen Nachbarländern.

Die Risiken für die Schweizer Wirtschaft seien nach wie vor hoch, sagte jüngst der Präsident der Schweizer Nationalbank (SNB), Thomas Jordan. So bleibt abzuwarten, wie lange die Notenbank noch an der Ende 2011 definierten Preisuntergrenze von 1,20 Schweizer Franken für einen Euro festhalten wird. Ökonomen gehen von einem Anstieg des Wechselkurses auf 1,27 Franken innerhalb eines Jahres aus. Mit einer drastischen Korrektur rechnet indessen niemand, immerhin verfügt die SNB über Devisenbestände von über 430 Milliarden Franken. Genug, um im Fall der Fälle massiv gegenzusteuern.

Wenn die Krone Schwächen zeigt

Zu den Favoriten unter den europäischen Währungen zählt noch immer die Norwegen-Krone, obgleich diese in den vergangenen Wochen gegenüber dem Euro auf ein Mehrjahrestief gefallen ist. Der Wertverlust gegenüber der europäischen Gemeinschaftswährung machte von Januar bis Juli immerhin rund sechs Prozent aus.

Vor wenigen Tagen verzeichnete die Norwegen-Krone aber ein kleines Comeback und überraschte mit dem stärksten Anstieg seit fünf Wochen. Grund: Die norwegische Notenbank hatte zunächst durchblicken lassen, schon bald die Leitzinsen senken zu wollen. Jetzt aber wurde bekannt, dass sich die Inflationsrate des Landes im Juli beschleunigt hat. Damit dürfte das Thema Zinssenkungen zunächst einmal vom Tisch sein.

Darüber hinaus wählen die Bürger dieses rohstoffreichen skandinavischen Landes im nächsten Monat ein neues Parlament, und die Chancen der sozialdemokratischen Regierung, an der Macht zu bleiben, erscheinen derzeit gering. In seiner Not versprach Ministerpräsident Jens Stoltenberg den Wählern einen weiteren Ausbau des Sozialstaats. Ein wahrscheinlicher Wahlsieg der bürgerlichen Opposition könnte die Norwegen-Krone gegenüber Euro und US-Dollar weiter festigen. Obwohl Norwegen als größter Ölexporteur Westeuropas die Rezession in vielen Euro-Staaten zu spüren bekam, ist die Konjunktur weitgehend intakt.

Weniger Potenzial weist nach Ansicht von Beobachtern hingegen die schwedische Währung auf, die auf dem Höhepunkt der Eurokrise ebenfalls ein begehrter Hafen war. In der Folge hat sich die Schweden-Krone recht stark entwickelt. Gleichzeitig aber belastet die Wirtschaftsflaute in der Euro-Zone das skandinavische Land. Der wichtigste Handelspartner Schwedens ist die EU, und im Gegensatz zum skandinavischen Nachbarn Norwegen hat das Land kein Erdöl und Erdgas zu bieten. Tendenziell dürfte sich die schwedische Währung somit schwächer entwickeln als die Norwegen-Krone.

In Großbritannien enttäuschte der neue, aus Kanada stammende Chef der Bank of England, Mark Carney, jüngst Hoffnungen auf eine weitere geldpolitische Lockerung. Zwar werde der Leitzins weiterhin auf 0,5 Prozent belassen, allerdings nur solange, bis die Arbeitslosenquote in Großbritannien auf sieben Prozent gesunken sei, hieß es in den Forward Guidance der Notenbank. Im vergangenen Mai lag die Erwerbslosenrate bei 7,8 Prozent. Das könnte bedeuten, dass die Niedrigzins-Politik bis zum Jahr 2016 fortgesetzt wird. Oder auch nicht, denn der für Juli ermittelte Einkaufsmanagerindex stieg so stark wie seit über sechs Jahren nicht mehr. Das könnte auf eine bald einsetzende deutliche Konjunkturerholung in Großbritannien hindeuten. Zuletzt legte das Britische Pfund sowohl gegenüber dem Euro als auch gegenüber dem US-Dollar leicht zu.

Berg- und Talfahrt der türkischen Lira

Trotz der innen- und währungspolitischen Turbulenzen bleibt für etwas risikobereitere Anleger die türkische Lira interessant. Die öffentliche und private Verschuldung der Türkei ist vergleichsweise gering, und die Banken erscheinen stabiler als in vielen Ländern der Euro-Zone. Das ist die eine Seite der Medaille. Die andere Seite: Die schweren Unruhen rund um den Istanbuler Gezi-Park lenkten die Aufmerksamkeit der Märkte wieder stärker auf die politischen Risiken des Landes. Die innenpolitischen Konflikte gingen nicht spurlos an der türkischen Wirtschaft vorbei, wenngleich sich viele Unternehmen als erstaunlich widerstandsfähig erwiesen haben.

Der Hauptgrund für den vorübergehenden Absturz der türkischen Lira waren jedoch Unsicherheiten über die weitere Politik der US-Notenbank. Infolge der ultralockeren Geldpolitik war in den vergangenen Jahren viel Kapital in die Türkei geflossen, das nun drohte, abgezogen zu werden, wenn es mit der „quantitativen Lockerung“ der amerikanischen Geldpolitik allmählich vorbei sein sollte. Selbst milliardenschwere Devisenmarktinterventionen der türkischen Zentralbank konnten die Talfahrt der Lira nicht stoppen. Das vermochte erst eine Zinserhöhung Mitte Juli. Zugleich unterstrich Notenbankchef Erdem Basci damit seine Unabhängigkeit gegenüber der Regierung von Ministerpräsident Erdogan. In den Wochen zuvor war mitunter der Eindruck entstanden, Zins-Verschwörungstheoretiker innerhalb der Regierung bestimmten zunehmend den geldpolitischen Kurs des Landes.

Fazit: Die türkische Lira bleibt für risikofreudigere Anleger interessant, konservativere Gemüter sollten sich wohl eher für die Norwegen-Krone interessieren.

EU-Infothek.com

EU-Infothek.com