Schreibt die EZB den Banken künftig eine Unterlegungspflicht für Staatsanleihen vor, könnten theoretisch zwar die Kredite an den Privatsektor steigen, nur würde vermutlich der gesamte Finanzsektor Südeuropas in die Pleite schlittern.

[[image1]]Wie EZB-Chefvolkswirt Peter Praet der Financial Times verriet, erwägt die EZB, den Eurozonebanken künftig auch für Staatskredite eine Unterlegung mit Eigenkapital vorzuschreiben. Ziel sei sicherzustellen, dass die von der EZB bereitgestellte Liquidität zur Vergabe von Krediten an die Realwirtschaft eingesetzt werde, was zwar sicherlich ein löbliches Anliegen wäre. Nur leider würden dadurch die Profite gerade der schwächsten europäischen Banken erodiert, was angesichts des traurigen Zustandes etlicher Bankbilanzen eine neue Pleitewelle nach sich ziehen und zumindest dafür sorgen könnte, dass in Summe noch weniger Privatkredite vergeben würden als zuletzt.

Das Problem ist jedenfalls seit Jahren evident und vor allem dem einhelligen Wunsch der europäischen Finanzminister zuzuschreiben, willige Käufer für ihre Staatsanleihen zu finden. Aber auch die EZB schien bislang keine großen Probleme damit zu haben, dass sich die europäischen Banken aufgrund der bisherigen regulativen Besonderheiten eine sichere Profitquelle erschließen konnten, mit der sie vermeintlich aus eigener Kraft ihre Kapitalbasis stärken konnten. Allerdings dürften die negativen Folgen dieses Arrangements aus Sicht der EZB mittlerweile überhand nehmen, denn obwohl die EZB den Banken zu immer niedrigeren Zinsen unbegrenzt Kurzfristkredite aufdrängt, werden diese Gelder nicht in der Form von Privatkrediten an die Realwirtschaft weitergegeben, sondern sie werden entweder als „überschüssige“ Reserven bei der EZB gehalten oder fließen in Staatsanleihen.

Folglich gehen die Kreditvergaben an die Unternehmen und Haushalte in der Eurozone seit 2008 zurück, was sich unmittelbar negativ auf das Wirtschaftswachstum auswirkt. Dafür ist nun zwar einerseits die sinkende Kreditnachfrage verantwortlich, die offenbar damit zusammenhängt, dass besonders die von den Banken als kreditwürdig erachteten Kreditnehmer ihre Bilanzen sanieren wollen. Andererseits bieten die aktuellen monetären Verhältnisse den Banken die Möglichkeit, sich ohne wirksame Risiken zu sanieren. Denn nach dem aktuellen Regelwerk der EZB müssen die Banken dafür kein Eigenkapital zurücklegen, wie es je nach Risiko bei allen anderen Krediten der Fall ist.

Unterlegungspflicht ist entscheidender Kostenfaktor

Weil Eigenkapital in der Regel aber wesentlich teurer ist als Fremdkapital, sinkt durch die Unterlegungspflicht die Eigenkapitalrentabilität der Bank, weshalb diese zum entscheidenden Kostenfaktor wird. Dazu kommt, dass Privatkredite in der Regel zwar höher verzinst werden müssen als Kredite an den Staat, dafür aber erheblich höhere operative Kosten für Bonitätsprüfungen, Marketing und die laufende Gestionierung verursachen. Dazu kommt, dass selbst bei optimaler Vergabe immer wieder auch einzelne Kreditnehmer zahlungsunfähig werden, was ebenfalls auf Kosten der Zinsspanne geht.

Unterschätzt eine Bank zudem diese Risiken, wird für die daraus resultierenden Verluste jedenfalls das Management verantwortlich gemacht, das die Kredite vergeben hat. Bei unsicheren konjunkturellen Aussichten wird das Bankmanagement folglich kaum geneigt sein, derartige Risiken einzugehen, die ja noch dazu besonders hohe Eigenkapitalanforderungen stellen.

Faule Privatkredite würden dem Management angelastet, eine Staatspleite wäre höhere Gewalt

Bei Krediten an das Mutterland einer Eurozonebank entfallen nun nicht nur die Eigenkapitalanforderungen, sondern auch das Management dürfte für den Fall, dass die Bank aufgrund einer Staatspleite untergeht, andere Folgen zu fürchten haben, als wenn die Bank an übermäßig faulen Privatkredite scheitert. Denn in diesem Fall würde erfahrungsgemäß das gesamte Finanzsystem des Landes untergehen, was die Bankmanager dann nicht ganz zu Unrecht eher auf „höhere Gewalt“ als auf eigene Fehler zurückführen könnten.

Dazu kommt, dass die Banken die gekauften Staatsanleihen sofort bei der EZB als Sicherheiten für billige kurzfristige Kredite hinterlegen können, wobei die Couponzahlungen jedoch weiterhin an die Banken fließen. Kauft eine italienische Bank also zehnjährige italienische Staatsanleihen und erhält dafür jährlich z. B. 4 Prozent an Zinsen, dann kann sie diese sofort bei der EZB hinterlegen und erhält die Kaufsumme (abzüglich eines „Haircut“ genannten geringen Sicherheitsabschlages) zu aktuell 0,25 Prozent kreditiert. Während die Bank diese Zinsdifferenz im Erfolgsfall also fast vollständig als Gewinn verbuchen könnte, finanzieren sich die Staatsanleihenkäufe also von selbst, wobei diese direkt proportional zum Volumen der mit EZB-Krediten finanzierten Staatsanleihen ansteigen und noch dazu auch kaum Marketing- und Verwaltungskosten anfallen. Die Risiken für die Bank bestehen nun daraus, dass die kurzfristigen EZB-Zinsen steigen könnten, wodurch die Rentabilität dieser Investitionen bei jeder Refinanzierung reduziert würde, was von der EZB derzeit aber auf Jahre hinaus ausgeschlossen wird. Das Risiko einer Staatspleite wird aus Sicht der Bankmanager hingegen dadurch gelindert, dass im Krisenfall ohnehin alle im selben Boot sitzen würden und ihnen somit wohl kaum ein individuelles Verschulden angelastet würde.

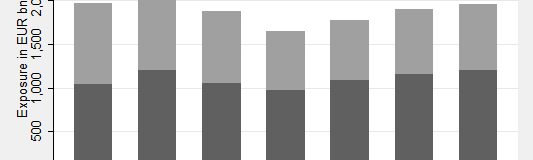

Die Folge sind gewaltige Staatsanleihenbestände bei südeuropäischen Banken. So haben Italienische Banken – allen voran die Großbanken Intesa Sanpaolo und UniCredit – die im Dezember 2011 und Februar 2012 von der EZB zur Verfügung gestellten 3-Jahres-Kredite (LTRO) vor allem für den Kauf italienischer Staatsanleihen verwendet, so dass ihre Bestände bis September 2013 um mehr als 70 Prozent auf 415 Mrd. Euro angestiegen sind, während spanische Banken die ihren gleichzeitig um 80 Prozent auf 300 Mrd. Euro ausgeweitet haben. Da die ersten der LTRO-Kredit demnächst zurückgeführt werden müssen, stellt sich für die EZB jetzt schon das Problem, dass viele Banken ihre Staatsanleihen auf den Markt werfen müssten, sollte die EZB keinen LTRO-Ersatz anbieten. Mangels anderer Käufer wären für diesen Fall wohl neuerlich erhebliche Finanzmarktturbulenzen zu erwarten, die die EZB vielleicht sogar dazu zwingen würden, diese Anleihen selbst zu übernehmen. Das wäre ihr im Notfall zwar ohne weiteres erlaubt, dürfte der EZB aber einen noch größeren Reputationsschaden verschaffen, als wenn sie das System einfach so weiterlaufen ließe wie gehabt. Immerhin bliebe ihr dann die Hoffnung, dass die Banken ihre Bilanzen so weit sanieren könnten, dass die EZB offenbar dringend erforderliche geldpolitischen Maßnahmen tatsächlich durchziehen könnte, ohne stets den Zusammenbruch des gesamten europäischen Finanzsystems zu riskieren.

EU-Infothek.com

EU-Infothek.com