Während die EZB abwartet geht den europäischen KMUs nicht nur in den Krisenländern das Geld aus.

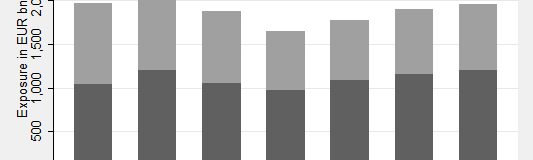

[[image1]]Bei der Pressekonferenz nach der jüngsten Notenbanksitzung hatte EZB-Präsident Mario Draghi die Problemlage immerhin klar umrissen: Das Kreditwachstum in Europa sei deshalb negativ, weil die Banken aufgrund der neuen aufsichtsrechtlichen Gegebenheiten ihre Bilanzen verkürzen müssten. Aus Sicht der Banken geht dies am einfachsten indem sie ihre Unternehmenskredite reduzieren, wobei die größeren Unternehmen auf die Bondmärkte zurückgreifen können, wo sie sich aktuell laut Bank für Internationalen Zahlungsausgleich im Schnitt um rund einen Prozentpunkt billiger finanzieren als bei den Banken. Diese Möglichkeit hätten die kleinen und mittleren Unternehmen nicht, weshalb sie nicht nur in den europäischen Krisenländern auf der Strecke bleiben, sondern auch in Ländern wie Deutschland oder Österreich oft kaum neue Bankfinanzierungen auftreiben könnten.

Nullzinsen bleiben wirkungslos

Maßnahmen wie Leitzinsen an der Nulllinie sind in dieser Situation offenbar wirkungslos oder jedenfalls nicht ausreichend, wie auch die Lending Survey der EZB mit steigender Deutlichkeit belegt, weshalb von der aktuellen EZB-Sitzung von vielen Analysten erwartet wurde, dass die EZB nun über Zinssenkungen hinausgehende Maßnahmen ankündigen werde, um speziell dem KMU-Segment Finanzierungen zu verschaffen. Denn anders als bei ökonomischen Fragen üblich, bestehen hier an der ökonomische Sinnhaftigkeit kaum Zweifel. Will doch die EZB durch ihre Geldmengenexpansion grundsätzlich eine Kreditexpansion erreichen, die wiederum die Gesamtausgaben, folglich die Gesamteinnahmen und somit das Sozialprodukt steigern soll. Diese Kredite sollten zudem in möglichst großem Ausmaß produktiven Zwecken und nicht dem Konsum oder dem Kauf von Finanzanlagen dienen, da Investition in die Finanzmärkte zu Spekulationsblasen führen könnten, die sich dann vielleicht krisenhaft entladen, während Konsumkredite auf Kosten künftigen Wachstums gehen, da sie aus künftigen Einnahmen bezahlt werden müssen.

Unternehmenskredite finanzieren sich (im Idealfall) von selbst

Demgegenüber haben Unternehmenskredite den Vorteil, sich im Idealfall von selbst aus damit geschaffenen Produktionskapazitäten zu finanzieren. Noch dazu berichten mittlerweile so gut wie alle KMU von Geldknappheit und Sparzwängen, woraus sich schließen lässt, dass etwaige zusätzliche KMU-Kredite tatsächlich in kürzester Zeit zu irgendjemandes Einkommen werden. Tatsächlich lässt kein anderes Kreditsegment auch nur annähernd derartig positive volkswirtschaftliche Effekte erwarten, und offenbar trägt auch kein anderes Wirtschaftssegment derzeit so viel zur aktuellen Stagnation Europas bei, als der finanziell immer weiter austrocknende KMU-Sektor.

EZB-Hilfe zum Nulltarif

Da hilft es wenig, dass in jeder zweiten Politiker-Fensterrede die KMU als Rückgrat der Wirtschaft gerühmt und alle möglichen Förderungen versprochen werden. Tatsächlich geschieht aber nichts, was aus Sicht der kapitalklammen Staaten ja noch irgendwie verständlich erscheint. Warum jedoch die EZB nicht aktiv wird, bleibt ein Rätsel. An möglicherweise nicht gegebenen gesetzlichen Grundlagen kann es jedenfalls nicht scheitern. Denn die einzige Beschränkung, in der die operationale Handlungsfähigkeit der EZB tatsächlich einschränkt ist, wie Draghi gerade betonte, das Verbot der monetären Staatsfinanzierung, und selbst dieses lässt sich, wie sich gezeigt hat, ohne größere Probleme umgehen.

Monetären KMU-Förderungen

Bei einer monetären KMU-Förderung wären aber ohnehin ausschließlich Privatkredite betroffen. Beispielsweise könnte die EZB die Banken durch ein entsprechendes Kaufprogramm wohl ohne besondere Probleme zur Auflage von Anleihen bewegen, die auf deren KMU-Portfolios basieren. Damit könnten die Banken ihre bestehenden KMU-Kredite an die EZB auslagern und so ihre regulativen Eigenkapitalanforderungen (und Kosten) reduzieren. Wären die Konditionen zudem ausreichend attraktiv, würden die Banken sicherlich auch Kapazitäten frei machen, um neue KMU-Kredite zu generieren.

Warten auf weitere Verschlechterung der Konjunktur

Insofern ist die Problemlage also klar und die Lösung läge auf der Hand. Warum Draghi am Donnerstag also meinte, er (bzw. die EZB) brauche noch „mehr Informationen“ und erst Anfang März verfüge die EZB über einen aktualisierten Ausblick ihrer Volkswirte bis 2016 und zu den Effekten der jüngsten Währungsturbulenzen in einigen Schwellenländern, ist nicht unmittelbar einsichtig. Immerhin hätten die Notenbanker über „zahlreiche Instrumente“ diskutiert, die allerdings erst bei einer „Verschlechterung der nach wie vor fragilen Konjunktur“ zum Einsatz kommen würden. Nachdem der Euro nach der letztlich für die Märkte doch überraschenden Absage an weitere Lockerungsmaßnahmen auf über 1,36 zum Dollar angestiegen war, dürfte die mit dem steigenden Euro sinkende internationale Wettbewerbsfähigkeit Europas zwar auch die Konjunktur in Mitleidenschaft ziehen, den KMU geht es aber offenbar überwiegend jetzt schon so mies, dass eine weitere Verschlechterung der Lage die Zahlen der Unternehmen, denen die Banken dann noch solche von der EZB gestützten Kredite geben würden, erheblich reduzieren könnte. Dann würde ein KMU-Programm wohl auf öffentliche Garantien zurückgreifen müssen um wirksam zu werden, was dann freilich dem Verbot der monetären Staatsfinanzierung zuwiderlaufen würde.

EU-Infothek.com

EU-Infothek.com